کاربردهای جالب ماست – پتی نیوز

قیمتهای پیشنهادی امروز

قیمتهای پیشنهادی امروز

فلای تو دی

فلای تو دی

پربازدیدترین ها

کاربردهای جالب ماست – پتی نیوز

قیمتهای پیشنهادی امروز

قیمتهای پیشنهادی امروز

فلای تو دی

فلای تو دی

پربازدیدترین ها

خرید بازدید ایتا یکی از خدمات ایتا سایت مارکتینگ 98 می باشد که میتوانید بازدید پست کانال ایتا خود را افزایش دهید همچنین امکان خرید سین فیک ایتا برای بنر تبلیغاتی یا پست مسابقه خاص وجود دارد برای کار کافیه از طریق برنامه یا پنل مارکتینگ 98 از طریق لینک زیر سفارش بازدید خود را ثبت کنید.

اگر به دنبال افزایش سین یا بازدید پست های کانال ایتا خود هستید، خدمات خرید بازدید ایتا سایت مارکتینگ 98 برای شماست. خرید بازدید ایتا با بهترین کیفیت و ارزان ترین قیمت در پنل ما فعال است.

یکی از روشهای افزایش بازدید یا سین پست کانال ایتا، خرید بازدید است. شما میتوانید با استفاده از سرویس خرید بازدید ایتا، برای کانال خود به تعداد دلخواه بازدید سفارش دهید و آن را بهصورت آنی و اتوماتیک دریافت کنید.

پیشنهاد ویژه : خرید بازدید آپارات

مزایای خرید بازدید ایتا برای کانال شما از سایت مارکتینگ 98 به شرح زیر می باشد.

ویو یا view همان تعداد بازدیدی هست که پست شما توسط ممبر های کانال شما یا سایر ممبر ها در اپلیکیشن پیامرسان ایتا دیده شده است. هر چه تعداد ویو بالاتر باشد، یعنی پست شما پست بهتر و محبوب تری است.

قیمت خرید بازدید ایتا با توجه به تعداد بازدید و پست متفاوت است قیمت بازدید ایتا برای پست آخر کانال از 12000 تومان شروع میشود که تعرفه ها در جدول زیر مشخص است.

| برای هر 1000 بازدید کانال ایتا | قیمت ( تومان ) |

| بازدید 1 پست آخر کانال | 12000 |

| بازدید 5 پست آخر کانال | 15000 |

| بازدید 10 پست آخر کانال | 25000 |

| بازدید 20 پست آخر کانال | 35000 |

پیشنهاد ویژه : خرید ممبر تلگرام

همانطور که میبینید با خرید بازدید ایتا برای تعداد پست های بیشتر میتوانید قیمت تمام شده بسیار کمتری پرداخت کنید، برای مثلا 1000 بازدید برای یک پست 15 هزار تومان میباشد ولی 1000 بازدید برای 5 پست آخر که در واقع میشود 5000 بازدید، تنها 21 هزار تومان!

اصطلاحا به تعداد ویو های یک پست، سین آن پست نیز گفته می شود که ترجمه کلمه seen یا (بازدید شده) انگلیسی می باشد. در واقع خرید سین و خرید ویو هر دو یک سرویس می باشند.

اگر به دنبال برنامه سین فیک ایتا یا ربات سین زن اتوماتیک برای بازدید پست کانال ایتا هستید می توانید از برنامه بازدید بگیر ایتا استفاده کنید امکانات برنامه سین ایتا به شرح زیر می باشد:

پیشنهاد وِیژه : خرید بازدید سایت

شما می توانید با استفاده از برنامه بازدید بگیر ایتا بدون لاگین شدن به حساب ایتای خود، هر تعداد که می خواهید برای پست های کانال خود بازدید بگیرید! تمام بازدید های این نرم افزار بصورت واقعی انجام می شوند و این فرصت طلایی برای کانال داران ایتایی فراهم شده تا پست های کانال ایتای خود را با شرایط فوق العاده تبلیغ کنند.با نرم افزار بازدید بگیر ایتا در کمترین زمان ممکن سفارش خود را تحویل بگیرید.

برنامه ویو بگیر ایتا بدون دریافت اطلاعات شخصی شما به هر میزان که بخواهید تعداد بازدید های ویدیو های شما را بالا میبرد. برای استفاده از این برنامه به هیچ وجه نیازی به رمز عبور حساب کاربری شما نیست و براحتی با وارد کردن لینک پست مورد نظرتان می شود تعداد ویو (بازدید) آن را افزایش داد.

شما می توانید هنگام خرید تعیین کنید که بازدید را برای 10 پست آخر خود یا 50 پست آخر می خواهید. بدین شکل شما لازم نیست سفارش های متعدد ثبت کنید و در وقت شما بسیار صرفه جویی می شود.

برای داشتن یک گروه یا کانال موفق در ایتا، نیاز به داشتن بازدید و ممبر زیاد است. بازدید و ممبر نشاندهنده تعداد افرادی هستند که پستهای شما را مشاهده کردهاند و عضو گروه یا کانال شما شدهاند. هرچه بازدید و ممبر بالاتر باشد، نشان میدهد که شما دارای جایگاه و اعتبار بالاتری هستید و محتوای شما جذاب و مفید است. همچنین، بازدید و ممبر بالا میتواند به شما در جذب تبلیغات، فروش محصولات و خدمات، افزایش درآمد و تاثیرگذاری بیشتر کمک کند.

شما می توانید با استفاده از پنل بازدید ایتا (ویو بگیر ایتا) برای پست های کانال خود بازدید 100 درصد واقعی سفارش دهید و متوجه بازدهی فوق العاده آن شوید. استفاده از این پنل می تواند بازدهی کسب و کار ایتایی شما را به شکل قابل توجهی بالا ببرد.

تمام بازدید های این نرم افزار بصورت واقعی انجام می شوند و این فرصت طلایی برای کانال داران ایتایی فراهم شده تا پست های کانال ایتای خود را با شرایط فوق العاده تبلیغ کنند. شما می توانید با خیالی راحت با نرم افزار ویو بگیر ایتا در کمترین زمان ممکن سفارش خود را تحویل بگیرید.

وقتی صحبت از بازدید واقعی می کنیم یعنی اینکه تمام کاربرانی که پست شما را مشاهده می کنند 100 درصد تضمین می شود که کاربران واقعی ایتا می باشند. به این ترتیب استفاده از خدمات واقعی می تواند بازده فوق العاده زیادی برای کانال شما داشته باشد.

پس از سفارش در صورت نیاز می توانید جزئیات بیشتر سفارش خود را از پشتیبانی برنامه دریافت کنید و مطمئن شوید که افراد واقعی پست شما را مشاهده کرده اند!

✅امکان افزایش ویو پست کانال ایتا تا هزاران عدد و بدون محدودیت

✅بدون نیاز به وارد کردن پسورد و اطلاعات شخصی شما

✅عدم نیاز به شماره همراه شما

✅افزایش ویو بصورت کاملا واقعی

✅افزایش ویو برای انواع پست های کانال های ایتایی (عکس، متن، ویدیو، استیکرو..)

✅امکان پیگیری سفارشات از طریق پشتیبانی آنلاین

✅امکان خرید فالوور روبیکا

✅امکان خریدلایک روبیکا

پشتیبانی از تمام خدمات پنل فالوو و ممبر مارکتینگ 98 به صورت 24 ساعته در 7 روز هفته انجام می گیرد و برای اطلاعات بیشتر قبل از خرید می توانید از طریق برنامه با کارشناسان ما تماس بگیرید.

افزایش بازدید در ایتا با روش های مختلفی انجام میشود، بعد از افزایش ممبر ایتا میتوان گفت افزایش بازدید ایتا اهمیت بسیاری دارد زیرا ممبر های شما به تعداد بازدید کانال شما توجه خواهند داشت.

تبلیغات در ایتا به این صورت انجام می شود که شما یک تبلیغ و یا بنر خاص آماده می کنید و جمله ای به خصوص برای آن در نظر می گیرید . سپس سفارش تبلیغ خود را ثبت می کنید تا برای کانال شما تبلیغات را انجام دهد . جهت اطلاع از نحوه انجام تبلیغات و کسب اطلاعات بیشتر از قوانین درج تبلیغات گسترده در ایتا، به صفحه تبلیغات در ایتا مراجعه کنید .

روش دوم تبادل با دیگر کانال هاست . شما می توانید در ازای واریز وجه تبلیغ کانال خود را در کانال های دیگر مشابه خودتان انجام دهید، همچنین می توانید در قبال درخواست تبلیغ از کانال ، کانال فرد مقابل را نیز تبلیغ نمایید.

شما میتوانید مسابقه یا چالش بازدید در ایتا برگزار کنید و در مسابقه مثلا بگویید که هرکسی که بیشترین بازدید پست را انجام دهد برنده محصول خواهد بود خلاصه با این روش پست های شما اشتراک گذارید میشود و در افزایش بازدید ایتا شما تاثیر فوق العاده جدی خواهد داشت.

تصویر پروفایل جذاب: عکس پروفایل ایتا شما باید جذاب و مناسب کانال باشد. انتخاب یک تصویر با کیفیت و جذاب با توجه به موضوع کانال یا پروفایل شما مهم است. نام کاربری ایتا شما باید آسان به یادگیری و مرتبط با موضوع کانال یا پروفایل شما باشد.

از بازدیدکنندگان بخواهید که از گروه یا کانال ایتا شما حمایت کنند، برای اینکار باید زحمت و تلاش خود رو روی کانال و گروه خود نشان دهید تا بازدیدکنندگان و ممبر های گروه و کانال شما متوجه تلاش زیاد شما بشوند مثلا از وقتی که صرف درست کردن پست کرده اید صحبت کنید یا تلاش هایی بابت ادیت پست و… این ها میتواند عاملی باشد که بازدیدکنندگان و ممبر ها از کانال شما حمایت کنند و پست های شما را برای دیگران اشتراک گذاری کنند اینگونه شما بیشترین نتیجه را از لحاظ افزایش ممبر ایتا و افزایش بازدید ایتا خواهید داشت.

بازدید پست ایتا کمه؟ برای برنده شدن در قرعه کشی بازدید بالا میخوای؟ ویو رایگان میخوای؟ما میتونیم بازدید پست مسابقه شما رو خیلی سریع بالا ببریم. مثلا برای رسوندن یه پست به 1000 بازدید ، فقط به 2 ساعت زمان نیاز داریم!!

برای خرید بازدید ایتا کافیه در پنل مارکتینگ 98 ثبت نام کنید

بسته به هر شبکه اجتماعی روش افزایش بازدید متفاوت است. از ارسال چندین باره به گروه های مختلف تا ارسال پست به pv افرادی که توی اون گروه ها هستن یا مثلا قرار دادن پست توی کانال ها و کلی روش دیگه که بسته به اینکه توی چه پیام رسانی بخواید افزایش بازدید پست انجام بشه و با چه سرعتی بازدید هاتون اعمال بشه و چند ساعته کار تموم بشه، میتونیم از روش های مختلف برای بالا بردن ویو کمک بگیریم. هر روشی که استفاده کنیم در نهایت خروجی اون افزایش عدد ویو پست شماست .

آخرین بازدید به تازگی یعنی چه در ایتا و تشخیص آنلاین بودن در ایتا چطوری است در حال حاضر مدتی پس از آفلاین شدن کاربر ، زمان آخرین حضور او در ایتا بصورت تقریبی و با یکی از عبارات زیر نمایش داده میشود:

#انواع_وضعیت_حضور

▪️ آخرین بازدید اخیرا:

یعنی 1 روز از آخرین حضور کاربر در ایتا گذشته است

▫️ آخرین بازدید ظرف یک هفته پیش:

چنین کاربری بین 2 تا 7 روز قبل آنلاین بوده است

▪️ آخرین بازدید ظرف یک ماه پیش:

کاربر بین 7 روز تا یک ماه پیش در ایتا آنلاین بوده است

▫️ #آخرین_بازدید خیلی وقت پیش:

نمایش این عبارت یعنی کاربر در یک ماه اخیر در ایتا حضور نداشته است

🔸 ضمناً در داخل هر گفتگویی اگر یکبار روی اسم مخاطب در بالای صفحه بزنید، آخرین وضعیت وی بروز میشود

امروز قصد آموزش مخفی کردن آخرین بازدید در ایتا ، last seen recently کردن حساب کاربری در پیام رسان ایتا را داریم . بدین منظور وارد پیام رسان ایتا شوید .

در صورتی که تمایل دارید مخاطبین شما زمان انلاین بودن شما را مشاهده کنند گزینه My Contacts را انتخاب کنید.

اما اگر دوست ندارین کسی آخرین بازدید شما را مشاهده کند گزینه Nobody را انتخاب نمایید.

در ضمن شما میتوانید فقط برای یک یا چند کاربر آخرین بازدید خود را نمایش دهید برای این کار از قسمت Add exceptions گزینه Add users را انتخاب نمایید و فرد یا افرادی که دوست ندارین آخرین بازدید برای آنها مخفی شود را اضافه کنید.

تنظیمات اینستا برای رفتن به اکسپلور را به شما آموزش میدهیم. با رعایت تنظیمات اکسپلور اینستاگرام، میتوانید شانس خود را برای ورود به اکسپلور افزایش دهید. الگوریتم اینستاگرام، عوامل مختلفی را برای نمایش پستها در اکسپلور در نظر میگیرد. یکی از این عوامل، تنظیمات اینستاگرام شما است.

در این بخش، به بررسی تنظیمات اینستاگرام برای رفتن به اکسپلور میپردازیم. با استفاده از تنظیمات اکسپلور اینستاگرام، قادر خواهید بود تا صفحات مورد علاقه خود را افزایش دهید و یا صفحاتی را که دلخواه شما نیست حذف کنید. برای انجام این کار، مراحل زیر را دنبال کنید.

یکی از مشتری ها می گفت که من تنظیمات اینستاگرام برای رفتن به اکسپلور را درست انجام دادم ولی چرا پستام به اکسپلور نمیره؟ دلایل نرفتن پست به اکسپلور اینستاگرام چیه؟ در ادامه برای حل مشکل باید تنظیمات اینستاگرام را به شکل زیر تغییر دهید. خرید اکسپلور اینستاگرام را امتحان کنید.

اکسپلور اینستاگرام (Instagram Explore)، آیکن ذره بینی شکل در قسمت پایین صفحه اینستاگرام است که شامل تعداد زیادی عکس، ویدئو، ریلز و استوری است. قسمت اکسپلور اینستاگرام پست هایی که عمومی هستند را نمایش می دهد پس برای اینکه پیج شما توسط اکسپلور اینستاگرام نمایش داده شود نباید خصوصی باشد.

یکی از مهمترین تنظیمات اینستاگرام، تنظیمات حریم خصوصی است. اگر تنظیمات حریم خصوصی شما به گونهای باشد که پستهای شما برای همه قابل مشاهده نباشد، شانس شما برای ورود به اکسپلور کاهش مییابد. برای این کار، مراحل زیر را دنبال کنید:

گزینه Following در اینستاگرام، به شما امکان میدهد که افرادی که شما دنبال میکنید را مدیریت کنید. اگر شما افرادی را دنبال میکنید که تعداد فالوورهای زیادی دارند، پستهای شما احتمال بیشتری دارد که در اکسپلور نمایش داده شوند.

برای اینکه پستهای شما در اکسپلور نمایش داده شوند، باید افراد بیشتری را دنبال کنید. اما این کار را بهطور تصادفی انجام ندهید. افراد را به صورت هدفمند دنبال کنید. یعنی افرادی را دنبال کنید که با محتوای شما مرتبط هستند.

هشتگها، یکی از بهترین راهها برای دیده شدن پستهای شما هستند. هشتگها، پستهای شما را در معرض دید افراد بیشتری قرار میدهند. برای اینکه پستهای شما در اکسپلور نمایش داده شوند، باید از هشتگهای مرتبط استفاده کنید. مقاله هشتگ های پربازدید اینستاگرام را بخوانید.

با آموزش رفتن به اکسپلور اینستاگرام و راهکار قطعی ورود به اکسپلور را اینجا یاد بگیرید. Instagram Explore طبق الگوریتم خاصی، پست هایی که فالورها لایک کرده اند، پست هایی که اینگیجمنت بالایی دارند، محتواهایی که مرتب آن ها را دنبال می کنید، پیجهایی مشابه با پیجهایی که فالو کرده اید و .. را به شما نشان می دهد. در واقع می توان گفت چیزی را نشان می دهد که می خواهید ببینید.

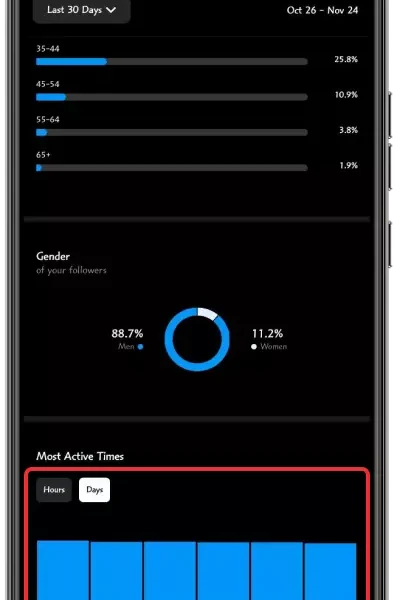

شما باید تمام تلاش خود را بکنید که در بهترین زمان در اینستاگرام پست منتشر کنید . برای اینکه بفهمید که چه ساعتی پست بزارید بره اکسپلور، باید تحقیق کنید که مخاطب هایتان چه زمانی از شبانه روز بیشترین فعالیت را در اینستا دارند و بیشترین بازدید از پیج شما در چه روز و در چه ساعاتی از روز اتفاق افتاده است. البته بازه ی زمانی 21 الی 1 شب بهترین زمان برای انتشار پست در اینستاگرام است.

با استفاده از ابزار Insight اینستاگرام آمار دقیقی از بازدید در روزها و ساعات مختلف پیج خود را مشاهده کنید. برای مشاهده این آمار باید مراحل زیر را طی کنید:

در قسمت Hours می توانید با فلش های جلو و عقب آمار مربوط به هر روز را مشاهده کنید و با ضربه بر روی ستون های آمار، تعداد بازدید را نیز مشاهده کنید.

بین ساعت های 7 تا 9 صبح: در این ساعت کاربران تازه از خواب بیدار شدهاند و معمولا اولینی کاری که میکنند چک کردن گوشی و شبکههای اجتماعی مانند اینستاگرام است.

بین ساعت های 11 تا 14 بعد از ظهر: در این زمان افراد در حال استراحت و صرف ناهار هستند و فرصت بیشتری برای چک کردن اینستاگرام دارند.

بین ساعت های 17 تا 19 عصر: در این ساعت افراد شاغل در حال برگشت به خانه هستند. خصوصا افرادی که در مترو، تاکسی، اتوبوس و… هستند خودشان را با اینستاگرام سرگرم میکنند و این ساعات بهترین زمان برای انتشار پست سرگرمی و طنز است. بنابراین سعی کنید در این زمان محتواهای شاد و سرگرم کننده منتشر کنید.

بازه ی زمانی 21 الی 1 نیمه شب: این بازه زمانی از موثرترین تایم ها برای انتشار پست در اینستاگرام است. در این زمان اکثر افراد در حال استراحت هستند و جوانان تا نیمه شب بیدار هستند شما با انتشار پست در این زمان بازدید و بازدهی بسیار بالایی را دریافت خواهید کرد. این بازه زمانی بهترین زمان انتشار پست آموزشی آن هم به صورت ویدئویی است. اگر مخاطبین هدف شما بیشتر آقایان هستند این بازه زمانی را از دست ندهید.

تولید محتوا اصلا کار ساده ای نیست. شما باید بررسی کرده و متوجه شوید که دنبال کنندگان از چه موضوعاتی خوششان می آید. در انتشار پست ها علاوه بر زمان، محتوا و کاربرد آن ها نیز اهمیت دارد. محتوای پست باید جذاب، مفید، کاربردی و با مفهوم باشد. در پی انتشار چنین پستی در اینستاگرام، شاهد افزایش لایک آن خواهید بود و این یک راز ورود به Explore است که می تواند تضمین کننده موفقیت شما باشد .

زمان بندی و داشتن تقویم محتوایی به رشد و موفقیت در اینستاگرام کمک بسیاری خواهد کرد. با داشتن یک تقویم محتوای اصولی یک برنامه مشخص خواهید داشت و از چند روز قبل میدانید که چه محتوایی را در چه روزی و چه زمانی انتشار خواهید داد. با داشتن تقویم محتوایی، زمان کافی برای تهیه محتوا را خواهید داشت و می توانید پست های باکیفیت تری را در اینستا منتشر کنید

یکی از مزیت های اینستاگرام این است که آمارهایی را بر اساس بازدید و علاقه مندی کاربران ارائه می دهد. با استفاده از ابزار آنالیز پیج اینستاگرام خود برای شناخت هرچه بیشتر مخاطب هایتان توجه ویژه ای داشته باشید. بررسی کنید و ببینید که مخاطبتان چه نوع محتواهایی را بیشتر می پسندد؟ ببینید لایک عکس های پیجتان بیشتر است یا ویدئوها؟ با آگاهی به علایق مخاطب، می توانید محتوایی تولید کنید که بیشتر مورد پسند آن ها باشد. پس یک روش ورود به اکسپلور اینستاگرام این است که رفتار مخاطب خود را به طور دائمی رصد کرده و درست در همان مسیری قدم بردارید که مطمئن هستید شما را دنبال خواهد کرد.

باید همواره به صورت مستمر در پیج Instagram خود به روش های مختلف فعالیت داشته باشید. فعالیت های مداوم باعث ایجاد صمیمیت بین شما و مخاطب شده و او را به سمت پیج جذب خواهد کرد. می توانید یک ارتباط دائمی از طریق چالش استوری و یا قرعه کشی بین کامنت های اینستاگرام ، با مخاطبتان داشته باشید. حفظ این ارتباط در طولانی مدت باعث دیده شدن هرچه بیشتر پست ها در صفحه Explore خواهد شد.

در اکثر مواقع وقتی که مخاطبان و یا بازدیدکنندگان، زیر پست ها کامنت می گذارند، انتظار پاسخ از جانب شما را دارند. توجه داشته باشید که برای پاسخ دادن به کامنت ها سریع باید اقدام کنید. پاسخ به نظرات باید به درستی انجام شود، باید با رعایت نهایت ادب و احترام با مخاطبان خود تعامل کنید. پاسخ دادن به کامنت های منفی نیز باید با احترام باشد و مجاز به به کار بردن الفاظ ناشایست نخواهید بود. همواره سعی کنید که در کامنت ها از طریق بازاریابی دیدگاه یا کامنت مارکتینگ، مخاطب را به بازدید بیشتر از صفحه تان دعوت کنید تا با این کار بتوانید سریع تر به Explore وارد شوید.

تعامل با کاربر را می توان یک عامل بسیار مهم برای ورود به Explore دانست. با تغییر الگوریتم این شبکه اجتماعی کاربران می توانند بیشتر از قبل پست های موردعلاقه دوستان خود را ببینند. اگر اقداماتی انجام دهید که باعث افزایش تعامل کاربران با صفحه تان شود، به دنبال آن، صفحه شما به دوستان مخاطب هایتان نیز نمایش داده شده و آمار بازدید درصد زیادی افزایش پیدا خواهد کرد. اگر تعامل با کاربران از طریق کامنت گذاری، ریپلای استوری، سیو کردن پست و … بیشتر شود، اعتبار شما نزد اینستاگرام بیشتر خواهد شد.

اینستاگرام همواره با آپدیت های جدیدش، قابلیت های جدیدی را برای کاربران خود رونمایی می کند. یکی از قابلیت های جدید Instagram قسمت ریلز اینستاگرام است. با انتشار محتوا با این فرمت می توانید آسان تر به اکسپلور وارد شوید. با انتشار ویدئوها در این فرمت و اطلاع رسانی از طریق استوری، تعامل با کاربران نیز بیشتر خواهد شد. به طورکلی از قابلیت های ویژه این پلتفرم غافل نشوید، به عنوان مثال می توانید از فالوورهای خود بخواهید که نوتیفیکیشن پست و استوری های شما را فعال کنند تا پست هایی که انتشار می دهید را در زمان طلایی ببینند.

یکی دیگر از اقداماتی که برای ورود سریع تر به اکسپلور اینستاگرام می توانید انجام دهید، انتشار پست های بیش از یک دقیقه در قالب IGTV به جای پست های چند صفحه ای و ورقه ای است. معمولا محتواهایی که به صورت IGTV منتشر می شوند جذابیت بیشتری برای مخاطب خواهند داشت، چراکه او می تواند با کنترل خود هر قسمت از ویدئو را که می خواهد مشاهده کند.

هشتگ ها به منظور نمایش پست های مرتبط تر با موضوع و کاربردی تر به کاربر استفاده می شوند. به همین خاطر شما مجاز نخواهید بود صرفا برای افزایش بازدید پیج خود بدون قاعده از هشتگ ها استفاده کنید. بهترین تعداد هشتگ برای یک پست 5 تا 9 عدد است و اگر بیش از حد استفاده شود ممکن است پیج شما از طریق اینستاگرام اسپم شناخته شود. بهتر است که هشتگ های هر پست را خصوصی سازی کنید و کاملا مرتبط با موضوع آن هشتگ بزنید؛ در این صورت احتمال بازدید هر پست شما بیشتر شده و در صورت جذابیت آن ممکن است کاربران آن هشتگ را نیز فالو کنند.

وجود فالوور فیک و غیرفعال، اعتبار پیج را کاهش میدهد. زمانی که تعداد فالوورهای شما با میزان بازدید و لایک پست هایتان تناسب و همخوانی نداشته باشد، این تفکر برای مخاطب ایجاد می شود که حتما پیج از اعتبار کافی برخوردار نیست. همچنین خود برنامه اینستاگرام نیز در چنین حالتی صفحه را فاقد اعتبار خواهد دانست. پس برای این که بتوانید در اینستاگرام پیشرفت کنید و به صفحه اکسپلور وارد شوید، باید فالورهای فیک و غیرفعال را از صفحه خود حذف کنید.

وقتی به بخش اکسپلور اینستاگرام میروید، گزینهای با نام Top Live در بالای صفحه ظاهر میشود که با انتخاب و کلیک روی آن به بخش زنده ویدئوها و لایو اینستاگرام دسترسی پیدا خواهید کرد. با کشیدن صفحه به سمت چپ و راست هم سایر ویدئوها را میتونید ببینید.

ربات ورود به اکسپلور اینستاگرام که قبلا ربات افزایش فالوور اینستاگرام فعال بود کار می کرد اما الان پنل ورود به اکسپلور اینستاگرام مارکتینگ 98، ارزان ترین پکیج های ورود به اکسپلور اینستاگرام را می توانید خریداری کنید.

روش های قرار گرفتن پست در اکسپلور اینستاگرام و اینکه الگوریتم اینستاگرام برای explore چگونه است؟ برای ورود به بخش اکسپلور اینستاگرام، از راهکارهای مختلفی استفاده میکنند. نمایش پستهای یک پیج در اکسپلور میتواند به طرز چشمگیری دیده شدن پیج و تعداد فالوئرهای آن را افزایش دهد. به همین دلیل اغلب افراد و کسب و کارها به دنبال یاد گرفتن تنظیمات اینستاگرام برای رفتن به اکسپلور هستند. ورود به بخش اکسپلور اینستاگرام یک فرآیند پیچیده است و اینستاگرام از الگوریتمهای مختلف خود برای نمایش محتواها در اکسپلور استفاده میکند.

این الگوریتمها بر اساس عوامل مختلفی مانند تعداد دنبال کنندگان، تعاملات کاربران، استفاده از هشتگها، ویدئوها و عکسها، محتوای مرتبط و محبوب، ترندها و غیره تصمیم میگیرند که کدام پستها در بخش اکسپلور نمایش داده شوند. بنابراین نمیتوانیم نکتهای خاص را به عنوان تنها راز یا فرمولی جادویی برای ورود به اکسپلور معرفی کنیم. اما با رعایت روشها و نکاتی که در ادامه بیان میکنیم، میتوانید احتمال نمایش پستهای خود در بخش اکسپلور را افزایش دهید.

انتخاب بهترین زمان انتشار ریلز با انتشار دیگر پست ها متفاوت است و شما باید در مورد زمان انتشار ریلز بسیار حساس باشید. ریلزها که در مدتی که به اینستاگرام اضافه شده اند تاثیر زیادی در افزایش فالوور و افزایش بازدید داشته اند می توانند میزان بازدید را تا 300 درصد هم افزایش دهند. طبق تجربه ساعات 9 تا 12 ظهر از روزهای دوشنبه تا 5 شنبه بهترین زمان برای انتشار ریلز است. همچنین با توجه به تجربه های موفقی که وجود داشته است توصیه می شود در روزهای جمعه تا یکشنبه هیچ ریلزی در اینستاگرام خود منتشر نکنید.

اینستاگرام در اپلیکشن خود صفحه ای به نام اکسپلور اینستاگرام ( explore instagram) قرار داده است که پست هایی جالب از کاربران اینستاگرام را در آنجا نمایش میدهد . که اگر دقت کرده باشید پست هایی که در اکسپلور اینستاگرام نمایش داده میشوند ، بازدید،لایک و کامنت بیشتری دارند

برای اینکه پست های شما هم در این صفحه نمایش داده شود باید الگوریتمی که اینستاگرام طراحی کرده است را رعایت کنید الگوریتمی که اینستاگرام برای اکسپلور طراحی کرده هست همانند گوگل کار میکند که بیشتر به خواسته های کاربران توجه می کند البته شما می توانید با استفاده از خدمات اکسپلور اینستاگرام ( خرید بازدید، ایمپرشن، لایک و سیو ) از پنل اینستاگرام مارکتینگ 98 احتمال قراردادن پست در بخش اکسپلور را افزایش دهید

برخی از افراد به دنبال آن هستند تا پستهای نمایش داده شده در قسمت اکسپلور اینستاگرامشان را مطابق با سلیقه خود تغییر دهند. برای این کار نیاز است تا قسمت اکسپلور را ریست کنید. فرآیند ریست کردن قسمت اکسپلور به زمان احتیاج دارد. برای آنکه الگوریتمهای اینستاگرام، سلایق شما را شناسایی کنند، به چند روز یا چند هفته زمان نیاز دارند.

پس از شناسایی علاقهمندیهای شما توسط الگوریتمها، محتواهای مناسب شما در بخش اکسپلور نشان داده خواهند شد. برای ریست کردن اکسپلور اینستاگرام لازم است تا مراحل زیر را دنبال کنید.

برای اینکه اکسپلور را ریست کنید، در اولین قدم بهتر است تا تاریخچه جستجوی خود را پاک کنید. مراحل زیر را دنبال کنید:

1 پست هایی با محتوا و با کیفیت عالی بسازید : سعی کنید پست هایی بدون قالب و با کیفت بسازید . از اسلایدر استفاده کنید .هر چقدر کاربر در پیج شما بماند امتیاز محسوب میشود .

2 از هشتگ مناسب استفاده کنید : منظور ازهشتگ مناسب این هست که اگه محتوایی میگذارید که موضوع آن فان هست هشتگ هایی استفاده کنید که به فان نزدیک باشند. مثلا #خنده،#جالب،#خنده دار و

3 از کپشن مناسب استفاده کنید : یک کپشن خوب می تواند در پیج شما نگه داشته و برای شما کامنت و لایک بیاورد که این در ارسال پست به اکسپلور نقش عمده ای دارد .

4 پست های خود را زمانبندی کنید : سعی کنید پست های خود را در زمان هایی قرار دهیدکه کاربران بیشتری در اینستاگرام آنلاین باشند. طبق آماری که از اینستاگرام داریم زمان هایی که بیشترین افرد در اینستاگرام آنلاین هستند ساعات زیر می باشد

اگر سوالی در مورد اکسپلور اینستاگرام داشتید می توانید از بخش نظرات مطرح نمایید

پتی نیوز –

به گزارش ایرنا از سازمان تأمیناجتماعی، دستمزد مقطوع که تنها در مورد برخی مشاغل صنفی موضوعیت دارد، دستمزدی است که کارفرما ملزم به رعایت آن در زمینه محاسبه و پرداخت حق بیمه کارگران است و مجاز به پرداخت حق بیمه برمبنای دستمزدی کمتر از دستمزد مقطوع اعلام شده برای هر سال نیست.

دستمزد مقطوع تعیین شده از طرف این سازمان، به استناد مفاد ماده ۳۵ قانون تأمیناجتماعی و منطبق بر ضوابط قانونی از جمله تصویبنامه شورایعالی کار درخصوص تغییر حداقل دستمزد روزانه و سایر سطوح دستمزدی و حداقل مزایای پرداختی به کارگران مشمول قانون کار، هر سال تعیین میشود و کارفرمایان مکلفند برمبنای دستمزد تعیین شده برای هر رشته شغلی، نسبت به ارسال لیست و پرداخت حقبیمه بیمهشدگان کارگاه اقدام کنند.

بهعنوان نمونه در این فهرست، دستمزد مقطوعی برای فروشنده در فروشگاه لباس به تفکیک فروشنده درجه یک و درجه ۲ تعیین شده و کارفرمای فروشگاه لباس در صورتیکه شغل یکی از کارمندان خود را به عنوان فروشنده در فهرست حق بیمه ثبت کند، ملزم خواهد بود در محاسبه و پرداخت حق بیمه مربوط به این شخص، دستمزد مقطوع اعلامی از سوی سازمان تأمیناجتماعی را به عنوان مبنای کسر حق بیمه مورد نظر داشته باشد.

براساس این گزارش، فهرست دستمزد مقطوع مشاغل صنوف در دو جدول شامل ۳۲۲ نوع فعالیت از جمله مشاغلی چون مشاغل مرتبط با هتلها و مهمانسراها، نجاری، انواع نانوایی، نقاشی ساختمان، مؤسسات نشر و فروش کتاب، مؤسسات بارکشی شهری و بستهبندی اثاثیه، مؤسسات تاکسی تلفنی، فروشگاههای لباس و پوشاک و بهطور جداگانه برای هر یک از رشتههای شغلی این مشاغل به تفکیک شهرهای با جمعیت کمتر از ۵۰۰ هزار نفر و شهرهای با جمعیت بیش از ۵۰۰ هزار نفر از سوی سازمان تأمیناجتماعی منتشر شده و در سایت سازمان تأمیناجتماعی به نشانی www.tamin.ir قابل دسترسی و دانلود است.

برای مشاهده و دانلود فهرست مشاغل مشمول دستمزد مقطوع و نرخ دستمزد مقطوع سال ۱۴۰۳ این صنوف، اینجا کلیک کنید.

∎

بحران کانال سوئز به افزایش ۱۵۰ درصدی نرخ حمل فولاد به اروپا انجامیده است؛ این بحران برآمده از آن است که حوثیهای مسلح در یمن به کشتیهای تجاری که در دریای سرخ تردد میکنند و احتمال ارتباط آنها با اسرائیل وجود دارد، حمله میکنند.

به گزارش پتی نیوز، همچنین متوسط نرخ حمل کشتیهای کانتینری که از مسیر دریای سرخ تردد میکنند از ۱۲۰۰ دلار برای هر بیست پا در دسامبر ۲۰۲۳ به حدود ۳۰۰۰ دلار در هر بیست پا در حال حاضر رسیده است. بالاترین قیمت ثبت شده ۵۳۰۰ دلار در هر بیست پا در پایان ژانویه ۲۰۲۴ بوده است، با این حال در فوریه این نرخ از اوج خود در ژانویه پایین آمد.

در پی این بحران تمام شرکتهای بزرگ کشتیرانی از ورود به کانال سوئز اجتناب میکنند و ترجیح میدهند از مسیر فرعی دماغه امید نیک در ساحل جنوبی آفریقای جنوبی عبور کنند.

گفتنی است علاوه بر هزینههای حمل زمان تحویل کالا هم افزایش یافته است. پیش از این اتفاق تحویل کالا از کشورهای غیرعضو اتحادیه اروپا از طریق کانال سوئز حدود ۳۰ روز طول میکشید، این زمان اکنون به ۴۵ تا ۵۵ روز افزایش یافته است.

این بحران در حالی حادث شده که بیشتر کشتیهای حملکننده فولاد به ایتالیا و اروپا از مسیر کانال سوئز عبور میکنند. در سال ۲۰۲۳ و سالهای پیش از آن هند، چین، ویتنام، ژاپن، تایوان و کره جنوبی کشورهایی بودند که بیشترین صادرات محصولات فولادی را از این مسیر انجام میدادند و کشتیهای حامل محصولات فولادی آنها از قدیمالایام در دریای سرخ تردد داشتند. این کشورها در سال ۲۰۲۳، ۵ میلیون و ۴۸۰ هزار تن فولاد به ایتالیا صادر کردند.

منبع :

چیلان

بیت کوین توانسته حمایتی در سطح کمی بالاتر از ۶۰,۰۰۰ دلار برای خود دست و پا کند که احتمالاً به آلت کوینها چراغ سبزی نشان میدهد که بتوانند در کوتاه مدت به سمت قیمتهای بالاتر حرکت کنند.بیت کوین در فاصله روزهای جمعه تا یکشنبه افت شدیدی داشت و سقوط آن ضربه بزرگی به موقعیتهای معاملاتی اهرمی کوتاه مدت وارد کرده است که انتظار میرفت تا زمان هاوینگ بیت کوین میزان آنها همچنان افزایش پیدا کند. این سقوط منجر به لیکوئیدشدن بیش از ۲.۵ میلیارد دلار موقعیت معاملاتی آتی شد که بیشتر آنها مربوط به موقعیتهای خرید بودند.سقوط بیت کوین، آلت کوینها را هم تحت تأثیر قرار داد، بهطوری که برخی از ۲۰ رمز ارز برتر از نظر ارزش بازار تقریباً ۲۰ درصد کاهش یافتهاند. این سقوط شدید آلت کوینها باعث شد تا در روز ۱۲ آوریل (۲۴ فروردین)، شاخص دامیننس یا همان تسلط بیت کوین بر بازار ارزهای دیجیتال به ۵۶.۳ درصد برسد که بالاترین سطح در ۳ سال اخیر است.اگر چه سقوط بیت کوین معاملهگران کوتاه مدت را تحت تأثیر قرار داده است، اما اینکه قیمت حتی برای مدت بسیار کوتاهی به زیر سطح حمایتی ۶۰ هزار دلاری نرفته است، نشانه خوبی تلقی میشود. این نشان میدهد که سقوط اخیر بیت کوین یک پولبک طبیعی در فاز صعودی بازار است. با وجود اینکه معاملهگران باید محتاط باشند، اما به نظر نمیرسد که دلیلی برای وحشت وجود داشته باشد.اما سطوح حمایت مهم بیت کوین که باید برای شروع رالی بهبود قیمت حفظ شود، کدامها هستند؟ در مقاله زیر ۴ رمز ارز شاخص در بازار که در چارتها قوی بهنظر میرسند و ممکن است شاهد بهبود و رشد قابل توجه قیمت آنها باشیم را مورد بررسی قرار میدهیم.تحلیل قیمت بیت کوین (BTC)قیمت بیتکوین اخیراً بیثبات بوده و نوسان زیادی داشته، اما همواره در میان محدوده قیمتی ۶۰,۷۷۵ دلار تا ۷۳,۷۷۷ دلار نوسان کرده است. این نشاندهنده عدم تصمیمگیری در مورد جهت حرکت بعدی قیمت آن است. قیمت بیت کوین در تاریخ ۱۳ آوریل (۲۵ فروردین) از سطح میانگین متحرک ساده ۵۰ روزه (SMA-50) ۶۶, ۷۴۳ دلاری ریزش کرد و به زیر سطح حمایتی ۶۰,۷۷۵ دلار سقوط نمود. با این حال، شادو بلند کندل نشان میدهد که خریداران از سطح حمایتی ۶۰,۷۷۵ دلاری دفاع میکنند.هرگونه تلاشی برای بازیابی قیمت احتمالاً با فروش در سطح میانگین متحرک نمایی ۲۰ روزه (EMA-20) ۶۷,۸۰۷ دلاری مواجه خواهد شد. اگر قیمت از این سطح مقاومتی برگردد، فروشندگان دوباره تلاش خواهند کرد تا بیت کوین را به زیر ۶۰,۷۷۵ دلار کاهش دهند. در غیر این صورت، شکست سطح میانگین متحرک نمایی ۲۰ روزه، راه را برای رالی قیمتی به سمت سطح ۷۳,۷۷۷ دلاری هموار میکند.شیب نزولی میانگین متحرک نمایی ۲۰ روزه و شاخص قدرت نسبی (RSI) در ناحیه منفی، نشان میدهد که در حال حاضر فروشندگان بر بازار مسلط هستند. احتمالاً رالی در بازار برای بازیابی قیمت با فروش در سطح میانگین متحرک نمایی ۲۰ روزه روبهرو خواهد شد.اگر قیمت خرید بیت کوین از این سطح به سمت پایین بازگردد، فروشندگان یک بار دیگر تلاش خواهند کرد تا بیت کوین را تا زیر سطح حمایتی ۶۰,۷۷۵ دلاری کاهش دهند. در صورت شکست این سطح، احتمال دارد بیت کوین روند نزولی شدیدتری به سمت سطح اصلاحی فیبوناچی ۶۱.۷ درصد در ۵۴,۲۹۸ دلار را آغاز کند.از طرف دیگر، صعود قیمت سطح بالاتر از میانگین متحرک نمایی ۲۰ روزه، اولین نشانه از این خواهد بود که احتمالاً بیت کوین برای مدت بیشتری بین ۶۰,۷۷۵ دلار و ۷۳,۷۷۷ دلار در نوسان باقی خواهد ماند. در این شرایط، خریداران باید قیمت را به سمت سطحی بالاتر از ۷۳,۷۷۷ دلار افزایش دهند که رخ دادن چنین افزایشی، نمایانگر این است که مرحله بعدی روند صعودی به سمت سطوح قیمتی ۸۰,۰۰۰ دلار و سپس ۸۴,۰۰۰ دلار آغاز شده است.بیشتر بدانید: برای مشاهده تحلیلهای بیشتر از بیت کوین روی این لینک کلیک کنیدتحلیل قیمت بیانبی (BNB)روند قیمتی رمز ارز بیانبی در روزهای اخیر یک محدوده نوسانی بزرگ را شکل داده که نشاندهنده عدم تصمیمگیری و تردید در میان نیروهای خریدار و فروشنده در بازار است.در روز ۱۳ آوریل، قیمت بیانبی به نزدیکی محدوده حمایت در ۴۹۵ دلار سقوط کرد، اما شادو بلند کندل حاکی از خرید هیجانی در سطوح پایینتر است. خریداران تلاش خواهند کرد این شتاب را حفظ کرده و قیمت بیانبی را به سمت سطح مقاومت بالاتر در ۶۳۵ دلار هدایت کنند. با این حال، فروشندگان احتمالاً با جدیت از این سطح دفاع خواهند کرد.مهمترین حمایت قیمتی که باید در سمت پایین مد نظر قرار گیرد، سطوح ۴۹۵ دلار و ۴۶۰ دلار هستند. انتظار میرود خریداران با قدرت از این منطقه حمایتی دفاع کنند، زیرا شکست آن ممکن است یک روند نزولی در جهت سقوط قیمت تا ۴۰۰ دلار را آغاز کند.چارت ۴ ساعته نشان میدهد که فروشندگان قیمت را به زیر خط روند صعودی الگوی مثلث صعودی در حال تشکیل هدایت کردهاند. این امر موجب باطل شدن سناریوی صعودی شده که یک سیگنال منفی است. قیمت بیانبی کوین نیز تا ۵۰۸ دلار سقوط کرد اما به سرعت بازگشت که نشاندهنده خریدهای قوی در سطوح پایینتر است. این بهبود، احتمالاً با فروش در خط روند صعودی مواجه خواهد شد.اگر قیمت به شدت از خط روند صعودی کاهش یابد، نشان دهنده این است که فروشندگان این سطح را به یک مقاومت تبدیل کردهاند که میتواند منجر به سقوط بهای خرید بیانبی تا ۴۹۵ دلار شود. در طرف مقابل، افزایش قیمت فراتر از خط روند صعودی، امکان افزایش احتمالی قیمت به سطوح ۶۰۰ و ۶۳۵ دلار را باز میکند.بیشتر بدانید: برای مشاهده تحلیلهای بیشتر از بیانبی روی این لینک کلیک کنیدتحلیل قیمت تون کوین (TON)تون کوین در یک الگوی کانال صعودی در حال افزایش است که نشان میدهد خریداران همچنان در سطوح پایین مشغول خرید هستند.در روزهای ۱۲ و ۱۳ آوریل، فروشندگان قیمت تون کوین را به زیر این کانال کشاندند، اما شادو بلند کندلهای قیمتی نشانگر خریدهای قوی در نزدیک خط حمایت است. ناکامی در حفظ سطوح پایینتر ممکن است خریدارانی که سعی در هدایت قیمت به سمت خط مقاومت نزدیک ۷.۵۰ دلار دارند را جذب کرده باشد.شیب صعودی هر ۲ میانگین متحرک EMA-20 و SMA-50 و قرار گرفتن شاخص RSI در ناحیه مثبت، حاکی از برتری خریداران در بازار است. این دیدگاه خوشبینانه در صورتی باطل میشود که قیمت تون کوین به شدت سقوط کند و در زیر خط حمایت بسته شود. چنین رخدادی میتواند یک روند نزولی تا میانگین متحرک ساده ۵۰ روزه در ۴.۲۸ دلار را آغاز کند. روند احیای قیمت در چارت ۴ ساعته ممکن است در سطوح میانگین متحرک نمایی ۲۰ روزه و خط روند نزولی با فروش مواجه شود. اگر قیمت از مقاومت بالایی خود کاهش یابد و به کمتر از ۵.۷۱ دلار برسد، بهای خرید تون کوین ممکن است که تا ۵ دلار سقوط کند.در طرف مقابل، اگر خریداران قیمت را به سطحی فراتر از خط روند نزولی هدایت کنند، نشان میدهد که اصلاح قیمتی ممکن است به پایان رسیده باشد. در چنین شرایطی، قیمت تون کوین میتواند تلاش برای صعود به مقاومت قدرتمند بعدی خود در ۷.۶۷ دلار را آغاز کند. در صورت شکست این سطح مقاومتی، تون کوین حتی میتواند به سمت دو رقمی شدن و سطح ۱۰ دلاری حرکت کند.بیشتر بدانید: برای مشاهده تحلیلهای بیشتر از تون کوین روی این لینک کلیک کنیدتحلیل قیمت ویچین (VET)وی چین (VeChain) برای چندین روز در یک محدوده گسترده بین ۰.۰۳۶ دلار و ۰.۰۵۱ دلار تجمع کرده است که نشاندهنده تعادل میان عرضه و تقاضا است.معمولاً تریدرها در زمان سقوط قیمت به سمت سطح حمایتی خریداری میکنند و در نزدیک سطح مقاومت بالادست خود دست به فروش میزنند. شادو بلند کندل مربوط به ۱۳ آوریل نشان میدهد که فروشندگان سعی در حفاظت از حمایت ۰.۰۳۶ دلاری دارند. اگر قیمت ویچین به روند صعودی خود ادامه دهد و به بالای هر ۲ میانگین متحرک SMA-50 و EMA-20 برسد، سینگال این است که تداوم روند قیمتی در محدوده کنونی برای چند روز دیگر ادامه خواهد داشت.در عوض، اگر بهای خرید ویچین به شدت سقوط کند و به زیر ۰.۰۳۵ دلار برسد، نشان میدهد که فروشندگان سعی در کنترل بازار دارند. این میتواند یک روند نزولی به سمت سطح حمایت اصلی ۰.۰۲۵ دلاری را آغاز کند. میانگین متحرک نمایی ۲۰ روزه در حال سقوط است و شاخص قدرت نسبی نیز در ناحیه منفی قرار دارد که نشاندهنده برتری فروشندگان در بازار است. اگر قیمت از سطح فعلی یا همان میانگین متحرک نمایی ۲۰ روزه کاهش یابد، فروشندگان تلاش دیگری برای کاهش قیمت ویچین به زیر سطح حمایت ۰.۰۳۶ دلاری خواهند داشت و اگر بتوانند موفق شوند، احتمالاً روند نزولی جدیدی آغاز میشود.از طرف دیگر، اگر قیمت به بالای میانگین متحرک نمایی ۲۰ روزه افزایش یابد، سیگنالی از خرید قوی در سطوح پایینتر خواهد بود. در این صورت، احتمالاً بهای خرید ویچین برای مدتی طولانیتری در محدوده ۰.۰۳۶ تا ۰.۰۵۱ دلار باقی میماند.

به گزارش جهان نیوز ، سعید کریمی روز دوشنبه در جمع خبرنگاران در ستاد وزارت بهداشت افزود: در فضای مجازی برخی افراد تعرفه های پزشکی امسال را اعلام کرده بودند، که درست نبود و اکنون نرخ مصوب تعرفه ها در بخش خصوصی برای پزشکان عمومی 126 هزار تومان، متخصص 189 هزار تومان ، فوق تخصص و فلوشیب241 هزار تومان و روانپزشکی 251 و پزشکان فوق تخصص روانپزشکی286 هزار تومان است. وی اظهار داشت: با توجه به …

…، درمان و آموزش پزشکی، قابل تقدیر است چراکه گامی در مسیر جبران عقب ماندگی های سال گذشته محسوب می شود. اتفاق مثبتی که برخی مسایل از جمله همین تاخیر جشمگیر در ابلاغ مصوبه، موجب کم رنگ شدن اثر آن می شود و می تواند عدم رضایت مشمولان این تعرفه را به دنبال داشته باشد. نارضایتی کادر درمان که یک ماه از سال گذشته، تازه قرار است به مراجعان توضیح دهند که تعرفه هایشان افزایش یافته و چاسخگوی سوالات و ابهاماتی باشند که این افزایش بی موقع قیمت ها به دنبال دارد. …

…> بر این اساس، در سال 1403 تعرفه خدمات روانشناسی و مشاوره برای مشاوران مقطع کارشناسی ارشد در بخش دولتی 108 هزار تومان، در بخش عمومی غیردولتی 142 هزار و 800 تومان، در بخش خیریه و موقوفه 222 هزار تومان و در بخش خصوصی 321 هزار تومان تعیین شده است. همچنین ارائه خدمات مشاوره و روانشناسی از سوی فارغ التحصیلان مقطع دکترا در بخش دولتی 127 هزار تومان و در بخش خصوصی 378 هزار تومان هزینه خواهد داشت. این تعرفه ها به ازای هر 45 دقیقه مشاوره تعیین شده است و این تصویب نامه از فروردین ماه سال جاری قابل اجراست. …

، درباره جزییات تعرفه های ویزیت پزشکان در سال 1403 گفت: ویزیت در بخش های دولتی، خصوصی، عمومی غیردولتی و خیریه متفاوت است. اما در بخش خصوصی که مراجعه مردم بیشتر است تعرفه ویزیت پزشکان عمومی 126 هزار تومان، پزشک متخصص 189 هزار تومان، پزشکان فوق تخصص و فلوشیپ 241 هزار تومان، متخصص روانپزشکی 251 هزار تومان و فوق تخصص روانپزشکی 286 هزار تومان اعلام شده است. معاون درمان وزارت بهداشت گفت: همچنین …

…؛ مقطع تحصیلی بخش دولتی بخش عمومی غیر دولتی بخش خیریه و موقوفه بخش خصوصی کارشناسی ارشد 108 هزار 142 هزار و 800 222 هزار 321 هزار دکتری 127 هزار 168 هزار 261 هزار 375 هزار تعرفه های مربوطه برای 45 دقیقه خدمت است. خبر مرتبط تعرفه های ویزیت پزشکان در سال 1403 اعلام شد+جزییات اقتصادنیوز: سخنگوی وزارت بهداشت، درمان و آموزش پزشکی از ابلاغ تعرفه های پزشکی از سوی هیئت دولت خبر داد. بر اساس سوابق حرفه ای، از زمان دریافت پروانه تخصصی، برای مشاوران با بیش از 15 سال سابقه کار، 15 درصد به مبلغ پایه اضافه می شود. …

حرفه ای در بخش خصوصی از 52 هزار تومان در سال 1400 به 101 هزار تومان در سال جاری اشاره کرد. وی افزایش ضریب کا از 20 به 30 هزار تومان را مبنای تعرفه گذاری خدمات پرستاری نیز عنوان کرد و افزود: پرستاران خدوم دریافتی پایین تری داشتند و با این مساعدت، کارانه گروه پرستاری تا حدودی ترمیم می شود. معاون درمان وزارت بهداشت با اشاره به نرخ 44 هزار تومانی ویزیت پزشکان عمومی در سال 1400 …

به گزارش اکونگار به نقل از پتی نیوز، گمرک جمهوری اسلامی ایران عوارض وارداتی 25 قلم کالا از جمله گوشت قرمز، گوشت مرغ، خودروهای بنزین سود و هیبریدی، وسایل نقلیه، خودروهای سواری، اسکن کامیون توسط دستگاه های کنترلی و پرتونگاری، سیگار وارداتی، تنباکوی قلیان، لوازم آرایشی، سم آماده کشاورزی، غلات، دانه های روغنی، کنجاله، انواع چوب و چای و همچنین انواع بذور کاشتنی را اعلام کرد. درآمد دولت از …

مشاوره برای مشاوران مقطع کارشناسی ارشد در بخش دولتی 108 هزار تومان، در بخش عمومی غیردولتی 142 هزار و 800 تومان، در بخش خیریه و موقوفه 222 هزار تومان و در بخش خصوصی 321 هزار تومان تعیین شده است. همچنین ارائه خدمات مشاوره و روانشناسی از سوی فارغ التحصیلان مقطع دکترا در بخش دولتی 127 هزار تومان و در بخش خصوصی 378 هزار تومان هزینه خواهد داشت. این تعرفه ها به ازای هر 45 دقیقه مشاوره تعیین شده است و این تصویب نامه از فروردین ماه سال جاری قابل اجراست. انتهای پیام/ …

مشاوره با پزشک درمانگر، شنوایی و بینایی سنجی، آزمایشات و خدمات توانبخشی به صورت رایگان دریافت می کنند. بیشتربخوانید: افزایش شمار داروخانه های عرضه کننده داروی خاص در هرمزگان کمالی گفت: خدمات دندانپزشکی در مرکز ابوریحان برای بیماران خاص و صعب العلاج تا سقف سه میلیون تومان توسط وزارت بهداشت رایگان و برای سایر مراجعان به این مرکز با تعرفه دولتی است. پارسال بیش از هزار بیمار خاص و صعب العلاج تسهیلات درمانی دریافت کردند. دانلود فیلم اصلی …

خدمات درمان ناباروری با تعرفه بیمه ای از جمله خدمات ارایه شده از سوی این بیمه در استان قزوین است. مدیرکل بیمه سلامت قزوین با اشاره به تحت پوشش قرار گرفتن اتباع خارجی در سطح استان از سوی این بیمه،اضافه کرد: براساس توافق سازمان بیمه سلامت ایران با سازمان ملی مهاجرت وزارت کشور و انعقاد تفاهم نامه همکاری در راستای ارتقا سطح سلامت اتباع خارجی مقیم و مورد تایید وزارت کشور، تمامی اتباع غیر ایرانی …

شفاآنلاین سلامت معاون درمان وزارت بهداشت از ابلاغ و اجرایی شدن تعرفه های پزشکی مصوبه دولت با افزایش 35 درصدی به مراکز بهداشتی و درمانی و سایر نهادهای مرتبط کشور خبر داد. به گزارش شفاآنلاین سعید کریمی با اعلام این خبر افزود:انتشار برخی اخبار در فضای مجازی درست نبود و اکنون نرخ مصوب تعرفه ها در بخش خصوصی بدین شرح اعلام می شود. برای پزشکان عمومی 126 هزار تومان، متخصص 189 هزار …

یکساله است، بدون تغییر باقی می ماند. هر ساله وزارت بهداشت، درمان و آموزش پزشکی، تعرفه خدمات پزشکی و درمانی را در دو بخش دولتی و خصوصی اعلام می کند و همه مراکز درمانی موظف به دریافت هزینه ها مطابق با تعرفه تعیین شده سالانه هستند. به طور مثال، فرض کنید یک بیمار علاوه بر داشتن یک عمل جراحی، خدمات جانبی دیگر مانند آزمایش های مختلف، سونوگرافی و شب های بستری در بخش هایی مانند آی. سی. یو و بخش …

یعنی سال تاسیس دانشکده در 1353 می باشد. ما بار ها به وزارت اعلام کردیم که این تجهیزات باید تغییر کرده و نوسازی شود، اما خبری نیست. تفاوت های فاحش تعرفه های درمانی؛ هم دانشکده هم مطب جانشین رئیس دانشگاه علوم پزشکی مشهد در بخش دیگری از صحبت های خود به مسئله تعرفه ها وهزینه های درمانی دندانپزشکی پرداخت و عنوان کرد: کلینیک ویژه دندانپزشکی دانشکده روزانه 300 تا 500 مراجعه کننده دار …

نارضایتی بسیاری در بین پرستاران شده است. از بی توجهی وزارت بهداشت و درمان به اجرایی شدن تعرفه گذاری خدمات پرستاری گرفته تا اجرای اضافه کاری اجباری که خود معضل تازه ای برای پرستاران به شمار می رود آن هم با حقوقی بسیار اندک. از سوی دیگر سال هاست پرستاران با قراردادهای 89روزه مورد بی مهری قرار می گیرند؛ حتی پرستارانی که در دوران کرونا به آنها وعده استخدام داده شد بعد از پشت سر گذاشتن بحران کرونا نه تنها …

به گزارش اطلاعات آنلاین به نقل از پایگاه اطلاع رسانی وزارت بهداشت درمان و آموزش پزشکی، معاون درمان وزارت بهداشت، درمان و آموزش پزشکی با اشاره به ابلاغ تعرفه های پزشکی 1403 از سوی معاون اول رییس جمهور، گفت:این تعرفه ها مبنای قانونی در سال جاری است و اعلام تعرفه های متفرقه از سوی برخی افراد […]

گیتی آنلاین_ پاک آیین گفت: بیشترین افزایش تعرفه خدمات درمانی، تشخیصی و پزشکی با هدف تأمین هزینه های مراکز درمانی و ماندگاری پزشکان برای سال 1403 صورت گرفته که اعم از هزینه های خدمات بیمارستانی و سهم پزشکان است. پاک آیین افزود: محاسبه تعرفه خدمات درمانی و تصویب آن در دولت با رویکرد تعادلی مبنی بر حمایت از سبد معیشتی مردم، تأمین حق جامعه در دسترسی آسان و ارزان به خدمات درمان و ماندگاری پزشکان در بخش دولتی صورت گرفته است. …

غیردولتی و خیریه متفاوت است. اما در بخش خصوصی که مراجعه مردم بیشتر است تعرفه ویزیت پزشکان عمومی 126 هزار تومان، پزشک متخصص 189 هزار تومان، پزشکان فوق تخصص و فلوشیپ 241 هزار تومان، متخصص روانپزشکی 251 هزار تومان و فوق تخصص روانپزشکی 286 هزار تومان اعلام شده است. معاون درمان وزارت بهداشت گفت: همچنین جزء حرفه ای اعمال جراحی و خدمات (دستمزد) برای بخش خصوصی 101 هزار تومان و برای بخش دولتی نیز …

سال 1403 ابلاغ شد به گزارش ایرنا یکی از بزرگترین دستاوردهای بعد از انقلاب اسلامی، تاسیس و توسعه شبکه بهداشت و درمان در کشور بود و با احداث خانه ها و مراکز بهداشتی و درمانی توانستیم در بین کشورهای مدیترانه شرقی از نظر شاخص های بهداشتی در جایگاه اول قرار بگیریم. بطوریکه گسترش نظام شبکه بهداشتی در سراسر کشور از جمله دستاوردهای نظام سلامت است و این موضوع سبب شده تا مرگ و میر …

سخنگوی وزارت بهداشت، درمان و آموزش پزشکی از ابلاغ تعرفه های پزشکی از سوی دولت خبر داد و گفت: بیشترین افزایش تعرفه خدمات درمانی، تشخیصی و پزشکی با هدف تأمین هزینه های مراکز درمانی و ماندگاری پزشکان برای سال 1403 صورت گرفته است.

خصوصی است؛این کدها و تعرفه ها به صورت سالانه بررسی و بازنگری شده و پس از تصویب هیات وزیران به همه دستگاههای اجرایی مرتبط با حوزه سلامت اعم از وزارت بهداشت، درمان و آموزش پزشکی، وزارت تعاون، کار و رفاه اجتماعی، وزارت دفاع و پشتیبانی نیروهای مسلح، وزارت امور اقتصادی و دارایی، سازمان برنامه و بودجه کشور و سازمان نظام پزشکی کشور ابلاغ می شود. پیش از این سعید کریمی معاون درمان وزارت بهداشت …

شفقنا- عضو کمیسیون بهداشت و درمان مجلس شورای اسلامی با بیان اینکه خروج پرستاران و کادر درمان کشور، یکی از معضلات و چالش های جدی بهداشت و درمان ما در آینده خواهد بود، گفت: تعداد پرستاران ما کم است و گامی که مجلس برای رضایتمندی پرستاران برداشت بحث تعرفه گذاری خدمات پرستاری بود اما این تعرفه گذاری نه تنها با پرداخت مناسبی صورت نگرفت بلکه به موقع هم انجام نمی شود. محمد علی محسنی بندپی در …

زنجیره تامین و تناقض این ادعا با واقعیت های موجود در بازار تاکید می کرد، مسوولان وزارت بهداشت درصدد پاسخ برآمدند از جمله اینکه در همان روز ارائه این گزارش در صحن علنی مجلس، وزیر بهداشت مدعی شد که کمبودهای دارویی نسبت به سال 1401 کمتر بوده اما در نهایت رییس مجلس با تایید مصداق های مورد اشاره در گزارش کمیسیون بهداشت، دولت و وزیر بهداشت را مکلف کرد که ظرف دو ماه معضل کمبود دارو را حل کنند. حالا حدود 30 …

توضیح داد: در جامعه ما بیش از 70 درصد مردم توانایی مراجعه به رواشناسان را ندارند به دلیل اینکه تعرفه این خدمات بالا است. تعرفه مصوب دولت 230 هزار تومان برای کارشناسان ارشد و 270 هزار تومان برای دکتری تعیین شده است که درصدی از روانشناسان این تعرفه را رعایت نمی کنند و همین موضوع هم باعث شده تا مردم نتوانند از این خدمات استفاده کنند. به گفته فتحی آشتیانی درحال حاضر به دلیل نو اجرا بودن این …

، قلب و عروق و اعصاب و روان در کلینیک های تخصصی بیمارستان معاینه شده و از خدمات درمانی تخصصی و فوق تخصصی بهره مند شدند. سرپرست شبکه بهداشت و درمان شهرستان فراشبند، با اشاره به ظرفیت های این مرکز درمانی در بخش خدمات درمانی تخصصی افزود: از تعداد 429 بیمار پذیرش شده در کلینیک های تخصصی بیمارستان، 111 مورد مربوط به ویزیت متخصص داخلی، 106 مورد ویزیت و خدمات متخصص و فوق تخصص قلب و عروق، 74 …

به گزارش وبدا، دکتر ابوالفضل باقری فرد، معاون آموزشی وزارت بهداشت، با اشاره به فعالیت انجمن های علمی و بوردهای تخصصی و فوق تخصصی کشور گفت: در حال حاضر 200 انجمن علمی و حدود سه هزار عضو در بوردهای تخصصی و فوق تخصصی در وزارت بهداشت وجود دارد که ظرفیت علمی بی نظیری را تشکیل داده اند. وی حضور و همکاری این جمع اندیشمند و افراد برجسته را مغتنم خواند و تصریح کرد: قطعا کمک و همراهی این دوستان …

آماده مصرف 55 درصد نسبت به قانون بودجه 1402 کل کشور سالانه افزایش می یابد. همچنین درآمد وزارت صنعت، معدن و تجارت بابت حقوق انحصار و صدور مجوز توزیع محصولات دخانی 620 میلیارد تومان پیش بینی شده که نسبت به رقم 500 میلیارد تومانی در بودجه سال قبل 24 درصد رشد داشته است. در بخش دیگری از بخش دوم لایحه بودجه، 1940 میلیارد تومان اعتبار برای کاهش مصرف دخانیات و پیشگیری و درمان بیماری های …

به گزارش خبرگزاری صدا و سیما ، طبق قانون تعیین تعرفه خدمات سلامت برای کلیه ارائه کنندگان خدمت باید تا پایان سال قبل، تنها از مسیر شورای عالی بیمه و هیئت وزیران به تصویب برسد. موضوعی که با گذشت 27 روز از سال 1403 هنوز جزئیات آن ابلاغ نشده است. وزیر بهداشت در انتقاد از انتشار نرخ گذاری های تعرفه های پزشکی انجمن های علمی گفت : تعرفه گذاری ویزیت پزشکی خارج از مسیر شورای عالی بیمه، غیرقانونی است. دانلود فیلم اصلی …

شیعه نیوز | بر اساس لایحه بودجه سال جاری، عوارض خروج از کشور برای هر نفر 520 هزار تومان تعیین شد که 120 هزار تومان نسبت به سال قبل افزایش یافته است. به گزارش شیعه نیوز ، طبق جدول تعرفه های درآمدهای دولت، عوارض خروج از کشور برای هر نفر در سال جاری در سفر اول 520 هزار تومان تعیین شده است. البته عوارض خروج از کشور برای سفر دوم به میزان 50 درصد و سفرهای سوم و بیشتر به میزان 100 درصد افزایش …

بر اساس لایحه بودجه سال جاری، عوارض خروج از کشور برای هر نفر 520 هزار تومان تعیین شد که 120 هزار تومان نسبت به سال قبل افزایش یافته است. طبق جدول تعرفه های درآمدهای دولت، عوارض خروج از کشور برای هر نفر در سال جاری در سفر اول 520 هزار تومان تعیین شده است. البته عوارض […]

احتمالاً آدرس را اشتباه تایپ کردهاید. شما به طور خودکار به صفحهٔ اول هدایت خواهید شد. برای دسترسی سریعتر بر روی خانه یا جستجو کلیک کنید.

ورود به اکسپلور اینستاگرام دیگر یک راز نیست! با خدمات اکسپلور اینستاگرام سایت مارکتینگ 98 شما می توانید به صورت هوشمندانه پست خود را در اکسپلور اینستاگرام در معرض دید هزاران کاربر به نمایش درآورید.

تنظیمات اینستا برای رفتن به اکسپلور بلدی محتوای خوبی داری اما نمیتونی الگوریتم اینستاگرام را متقاعد کنید تا پست شما را به اکسپلور اینستاگرام ببرد؟ با خرید اکسپلور اینستاگرام به راحتی پست های خود را در عرض چند دقیقه به اکسپلور ببرید!

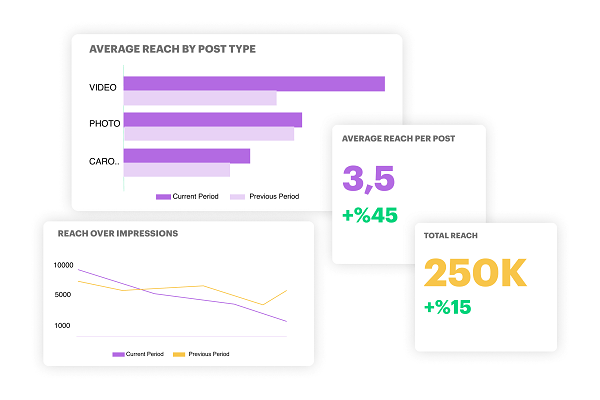

با خرید بسته های تضمینی ورود به اکسپلور اینستا از پنل مارکتینگ 98 می توانید هر پستی که مد نظرتان باشد را به راحتی وارد اکسپلور اینستاگرام کنید و کلی فالوور جدید و واقعی برای پیج خود جذب کنید. برای مشاهده آمار پست ها، می توانید اینسایت اینستاگرام insight پست مورد نظر را مشاهده نمایید.

پیشنهاد ویژه : خرید فالوور اینستاگرام | 100 درصد ایرانی

خرید اکسپلور اینستاگرام یکی از بهترین راههای جذب بیشترین تعداد فالوور و بازدید کننده برای صفحه شماست. اکسپلور اینستاگرام به عنوان قسمتی از اینستاگرام، یکی از مهمترین بخشهای این شبکه اجتماعی به شمار میرود که با نمایش پستهای متنوع و جذاب به کاربران، این امکان را فراهم میکند تا صفحات بیشتری را پیدا کنند و دنبال کننده جدیدی برای خود به دست آورند.

همانطور که در مقاله تنظیمات اینستا برای رفتن به اکسپلور توضیح داده ایم، یکی از راه های رسیدن به اکسپلور اینستاگرام این است که؛ افراد زیادی که فالوور پیج شما نیستند از پست های شما بازدید کنند.

با توجه به اینکه خرید اکسپلور اینستاگرام برای رشد سریع صفحات اینستاگرامی بسیار موثر است، این سرویس به عنوان یک راهکار پرطرفدار برای افزایش فالوور و بازدید صفحات اینستاگرامی شناخته شده است. بنابراین، با خرید اکسپلور اینستاگرام میتوانید به صورت سریع و با کیفیت تعداد فالوور و بازدید کننده صفحه خود را افزایش دهید و در بین جامعه اینستاگرامی به عنوان یک صفحه معتبر و محبوب شناخته شوید.

یکی از سریعترین راه های ورود به اکسپلور اینستاگرام استفاده از خدمات پکیج ورود به اکسپلور اینستاگرام میباشد، اگر میخواهید در اکسپلور دیده شوید حتما با این روش آشنا شوید.

همانطور که میدانید روند کار الگوریتم اکسپلور اینستاگرام این گونه است که اگر افراد زیادی با پست شما تعامل داشته باشند. (از جمله سیوکردن و شیر پست شما) در این صورت کم کم اینستاگرام به پیج شما اجازه میدهد که پست هایتان در اکسپلور اینستاگرام دیده شوند!

ورود قطعی به اکسپلور اینستاگرام را از دست ندهید! با خرید بسته های اکسپلور اینستاگرام، افزایش لایک، ویو، ایمپرشن، ریچ، سیو و شیر پست و … سایر اکشن های با پست شما زیاد خواهد شد که باعث دیده شدن نسبی آن پست در اکسپلور افراد مرتبط خواهد شد و در نتیجه ممکن است مقداری فالوور واقعی و ایرانی هم دریافت کنید.

با ورود قطعی به اکسپلور اینستاگرام، در دسترس بودن شما برای مخاطبین بیشتر خواهد بود. شما با قرار گرفتن در این بخش محبوب و مورد علاقه کاربران، فرصت بینظیری برای به اشتراک گذاشتن هنر، محصولات، خدمات یا داستان خود خواهید داشت.

همچنین، با ورود به اکسپلور اینستاگرام، میتوانید مخاطبان جدیدی را به خود جذب کنید و شبکهی ارتباطی خود را به صورت چشمگیری گسترش دهید. آنها بهراحتی میتوانند به پروفایل شما سر بزنند، محتوای شما را مشاهده کنند و در صورت تمایل، با شما در ارتباط باشند. این امکان به شما ارائه میدهد تا بازخورد واقعی کاربران را دریافت کنید و به بهبود استراتژیهایتان بپردازید.

اکسپلور به قسمت جستجو صفحه اینستاگرام گفته میشود. اینستاگرام در اکسپلور مطابق با سلیقه هر فرد، ویدیوهای مشابه را به او نمایش میدهد. زمانی که شما یک صفحه را دنبال میکنید یا یک پست در اینستاگرام مورد پسند شما واقع میشود و آن را لایک میکنید، اینستاگرام براساس موضوعاتی که دنبال میکنید، پستهای مشابه را در قالب عکس و ویدیو به شما نمایش میدهد.

اینستاگرام سعی کردهاست با ارتقای الگوریتم خود، اکسپلور را شخصی سازی کرده و از این طریق این قسمت در صفحه هر فرد متفاوت است.

برای ورود به Explore اینستاگرام شروطی وجود دارد که با رعایت آن میتوانید به اکسپلور راه پیدا کنید خرید اکسپلور اینستاگرام به معنای خرید بازدید واقعی و فعال از کاربران مختلف در صفحه اکسپلور اینستاگرام است. این خدمت توسط برخی از شرکتها و آژانس تبلیغاتی ارائه میشود که به کاربران اینستاگرام، تعداد بازدیدها و فالوورهای بیشتری در صفحه اکسپلور اینستاگرام را فراهم میکنند. با خرید اکسپلور اینستاگرام، شما به صورت اصطلاحی از یک محصول که میتواند به شما کمک کند تا پستهای شما به صورت بیشتری در صفحه اکسپلور اینستاگرام نمایش داده شود، استفاده میکنید.

در چنین شرایطی با تهیه سرویسهایی نظیر خرید اکسپلور اینستاگرام، ورود قطعی به اکسپلور اینستاگرام را تضمین میکنید. هرچه پستهای بیشتری از صفحه شما به Explore راه یابد، سیگنال های بیشتری به الگوریتم اینستاگرام بابت مفید بودن صفحه و نمایش بیشتر آن به کاربران میدهید.

با خرید خدمات تضمینی اکسپلور اینستاگرام شما تعاملاتی برای پست و پیجتان دریافت میکنید که در زیر به طور کامل ذکر شده است:

یکی از مهمترین عواملی که بر رفتن پست به اکسپلور تاثیر گذار است داشتن ایمپرشن زیاد میباشد، با خرید پکیج اکسپلور اینستاگرام، ایمپرشن پست شما در عرض چند ساعت، افزایش یافته و به دیده شدن پستتان در اکسپلور کمک میکند.

افزایش ایمپرشن پست به طور کلی نشان دهنده تعداد بارهایی است که پست شما به نمایش درآمده است. بنابراین، افزایش تعداد ایمپرشن ها می تواند تاثیر بسیار مثبتی در رفتار پست شما در الگوریتم اکسپلور داشته باشد.

همانطور که ممکن است بدانید، الگوریتم اکسپلور از یک سری عوامل برای تعیین محتوایی که باید به کاربران نشان داده شود، استفاده می کند. برخی از این عوامل عبارتند از:

رضایت کاربران: الگوریتم اکسپلور سعی می کند محتوایی را به کاربران نشان دهد که آنها را راضی کند و نیازهایشان را برطرف کند. اگر پست شما توجه کاربران را به خود جلب کند و ایشان به آن علاقه مند شوند، این می تواند به افزایش رضایت کاربران و بهبود رفتار پست شما در الگوریتم اکسپلور منجر شود.

رفتار کاربران: الگوریتم اکسپلور به دنبال محتوایی است که به طور متوسط برای کاربران جالب است و باعث می شود تا بیشتر در این پلتفرم فعالیت کنند. افزایش تعداد ایمپرشن ها می تواند نشان دهنده جذب بیشتر کاربران به پست شما باشد و باعث شود رفتار کاربران بهبود پیدا کند.

افزایش احتمال واگذاری: افزایش تعداد ایمپرشن ها به احتمال زیاد منجر به افزایش تعداد لایک ها، نظرات و به اشتراک گذاری های پست شما می شود. این عوامل همگی می توانند باعث افزایش احتمال واگذاری شوند و در نتیجه، بهبود رفتار پست شما در الگوریتم اکسپلور را به همراه دارد.

بنابراین، افزایش تعداد ایمپرشن های پست شما می تواند منجر به افزایش احتمال نمایش پست شما در صفحات اکسپلور شود. وقتی پست شما بیشتر به نمایش درآمده و بازدید کنندگان بیشتری به آن دسترسی داشته باشند، احتمال اینکه پست شما به عنوان محتوای جذاب شناخته شود و به کاربرانی که علاقه مند به این نوع محتوا هستند نشان داده شود، بیشتر می شود.

بنابراین، اگر می خواهید پست خود را در الگوریتم اکسپلور بهتر دیده شود، باید به افزایش تعداد ایمپرشن های پست خود توجه کنید. برای این منظور، می توانید از راه هایی مانند بهبود محتوای پست، استفاده از هشتگ های مناسب، استفاده از تصاویر و ویدئوهای جذاب، به روز رسانی مداوم پست های خود و تعامل با دنبال کنندگان استفاده کنید. این اقدامات می تواند به بهبود رفتار پست شما در الگوریتم اکسپلور کمک کند و در نهایت به افزایش تعداد فرآیندهای مثبتی مانند لایک، نظر و به اشتراک گذاری پست شما منجر شود.

بالا بودن تعداد reach پست ها تاثیر بسیار زیادی بر دیده شدن پست در اکسپلور دارند، از این رو این خدمات نیز در پکیج اکسپلور ما موجود میباشد.

با خرید خدمات اکسپلور، کامنت اینستاگرام نیز دریافت میکنید. در واقع دیگر نیازی به خرید کامنت اینستاگرام برای پست هایتان ندارید.

با خرید اکسپلور اینستاگرام شما نه تنها ریچ و ایمپرشن دریافت میکنید بلکه لایک و کامنت هم دریافت خواهید کرد. پس اگر میخواهید همزمان هم اکسپلور و هم خرید لایک و کامنت انجام دهید به یاد داشته باشید که نیازی نیست این کار را انجام دهید، با خرید اکسپلور اینستاگرام با یک تیر چهار نشان بزنید.

سیو کردن پست در اینستاگرام به معنای ذخیره پست توسط کاربران است و باعث می شود پست شما برای کاربران در بخش ذخیره شده ها قابل دسترس باشد. اگر تعداد سیو های پست شما افزایش یابد، به این معناست که کاربران بیشتری به محتوای شما علاقه مند شده و آن را برای مطالعه و مشاهده بعدی ذخیره کرده اند.

با توجه به اینکه الگوریتم اکسپلور، محتواهایی که بیشترین تعاملات (مثلاً لایک، نظر و سیو) را دریافت کردهاند، بیشتر به کاربران نشان داده میشوند، بنابراین افزایش تعداد سیو های پست شما می تواند منجر به افزایش نمایش پست در بخش اکسپلور شود.

همچنین، سیو کردن پست توسط کاربران به معنای تأیید از محتوای پست است و نشانگر این است که کاربران به محتوای پست شما علاقه مند بوده و محتوای آن برای آنها مفید و قابل استفاده بوده است. بنابراین، این نوع تعامل کاربران می تواند بهبود رفتار پست شما در الگوریتم اکسپلور را تحریک کند.

با این حال، باید توجه داشت که افزایش تعداد سیو های پست شما تنها عاملی از عواملی است که به بهبود رفتار پست شما در الگوریتم اکسپلور کمک می کند. برای بهبود رفتار پست خود در اکسپلور، باید به ارائه محتوای ارزشمند، استفاده از هشتگ های مناسب، تعامل با دنبال کنندگان، استفاده از روش های مختلف مانند ویدئو و عکس و به روز رسانی مداوم پست های خود توجه کنید.

جهت خرید سیو اینستاگرام وارد پنل خدمات مجازی مارکتینگ 98 کلیک کنید.

برای خرید و تکمیل سفارشات اکسپلور اینستاگرام نیازی نیست پیجتان بیزینسی باشد ولی برای بررسی و تجزیه و تحلیل آمار اکسپلور حتما باید پیجتان بیزینسی باشد.

اگر پیجتان بیزینسی نباشد به هیچ وجه نمیتوانید بفهمید که پستتان به اکسپلور رفته است و یا نرفته است، چه تعداد لایک و چه تعداد بازدید دریافت کرده است، آیا ایمپرشن داشته است یا نه و…

برای پاسخ دادن به این سوال باید به چندین معیار توجه کنیم که شامل:

معتبر و قدیمی بودن سایت : با اینکه وارد سال 2024 شده ایم ولی هنوز هم افرادی پیدا میشوند که از سایت های کلاه بردار خریداری کنند، معتبر بودن سایت یکی از مهمترین معیار ها در خرید اکسپلور اینستاگرام میباشد.

پشتیبانی آنلاین (چت آنلاین): پشتیبانی آنلاین یکی از به شدت مهمترین معیار سایت های با اعتبار بالا میباشد، در واقع سایتی که خریداری میکنید اگر دارای چت آنلاین باشد و همچنین سریع پاسخ دهند در واقع این مورد نشان دهنده ی این است که این سایت به کاربران خودش واقعا اهمیت میدهد.

قیمت پایین: یکی دیگر از معیار ها، داشتن قیمت مناسب برای ثبت سفارش اکسپلور میباشد، چون در زمینه خدمات اینستاگرام معیاری برای قیمت وجود ندارد از این رو سایت هایی وجود دارند که قیمت بسیار بالایی برای خدمات خود دریافت میکنند.

کیفیت عالی: و اما مهمترین معیار، داشتن کیفیت عالی در خدمات میباشد، متاسفانه برخی سایت ها با وجود اینکه هزینه کمتری از خدماتشان دریافت میکنند، در واقع کیفیت بسیار پایینی از این خدمات را ارائه میدهند.

پیگیری سفارشات: خدمات اینستاگرام مثل خرید کالا از سایت ها نمیباشد که امروز خرید کنید و پس از چندین روز به جلوی در شما بیاید، سفارشات اینستاگرامی باید در سریعترین زمان ممکن پیگیری شوند و همچنین باید این سفارشات بصورت اتوماتیک ثبت و اعمال شوند.

قیمت هزارتا بازدید از اکسپلور اینستاگرام تنها 59،000 تومان میباشد، اگر بیشتر از این قیمت، در سایت های دیگر برای خدمات اکسپلور اینستا دیده اید در واقع هزینه اضافی برای همان خدمات پرداخت میکنید.

برای استفاده کردن از خدمات خرید اکسپلور اینستاگرام کافی است گزینه خرید را انتخاب کنید.

برای این کار باید پیجتان بیزینسی یا کریتور اکانت باشد، تا بتوانید بفهمید که خدمات اکسپلور اینستا برای پیج و یا پست شما اعمال شده یا خیر.

اگر پیج شما هنگام خرید Private باشد متاسفانه هیچ خدماتی دریافت نخواهید کرد، تمام خدمات به صورت اتوماتیک اعمال میشوند از این رو به هیچ وجه توصیه نمیشود که پیج خود را خصوصی کنید.

از طرفی برای اینکه محتوای شما در بخش اکسپلور اینستاگرام دیده شود پیجتان حتما باید پابلیک باشد، لذا قبل از ثبت سفارش حتما به این مورد توجه داشته باشید، زیرا اگر اشتباها پرایویت باشد در این صورت هزینه خدماتی که پرداخت کرده اید قابل برگشت نخواهد بود.

اگر از سایت ما خرید کنید سفارش شما حداکثر یک الی دو ساعت طول خواهد کشید تا تکمیل شود، پنل مارکتینگ 98 سریعترین خدمات اکسپلور اینستاگرام را ارائه میدهد. چون مستقیم و بدون واسطه خرید را انجام می دهید.

هر دو حالت امکان پذیر است هم می توانید از پنل خدمات اینستاگرام مارکتینگ 98 جداگانه خرید ریچ و ایمپرشن را انجام بدهید و هم خدمات ریچ و ایمپرشن و هم خدمات اکسپلور یکجا سفارش دهید.

برای دریافت خدمات اکسپلور به هیچ وجه نیازی به پسورد پیجتان نداریم، اگر با سایتی مواجه شدید که از شما پسورد پیجتان را میخواهد از هرگونه معامله با این سایت به شدت خودداری کنید.

با تبلیغات در اینستاگرام شما بازدید خوبی از سایر پیج ها در اینستاگرام دریافت خواهید کرد ولی نکته ای که باید توجه داشته باشید این است که، تمامی روش های تبلیغاتی تا روزی که شما پول پرداخت می کنید یاری شما خواهند بود، ولی با چند بار خرید اکسپلور اینستاگرام دیگر پیج شما بصورت کاملا مطمئن وارد اکسپلور اینستاگرام میشود و دیگر نیازی نیست تا خدمات اکسپلور خریداری کنید.

خرید اکسپلور اینستاگرام نیازمند انتخاب یک شرکت یا سایت معتبر و قابل اعتماد است. در صورتی که از یک شرکت ناشناس و نامشخص خرید کنید، ممکن است به مشکلات امنیتی برخورد کنید و به طور ناگهانی با از دست دادن حساب کاربری، کاهش بازدیدها و فالوورها روبرو شوید. برای اینکه خرید اکسپلور اینستاگرام به صورت امن صورت بگیرد، باید از سایتها و شرکتهایی که با نماد HTTPS و گواهینامه SSL کار میکنند و اطلاعات شما را به صورت رمز شده دریافت و انتقال میدهند، استفاده کنید. همچنین، قبل از خرید از یک سایت یا شرکت، باید نظرات و تجربیات دیگران را بررسی کنید تا بتوانید از سرویسهای معتبر و با کیفیت استفاده کنید. به طور کلی، در صورتی که با دقت و احتیاط لازم عمل کنید، خرید اکسپلور اینستاگرام میتواند به صورت امنی برای شما انجام شود.

بله، میتوان محتوایی که در صفحه اکسپلور اینستاگرام نمایش داده میشود را شخصیسازی کرد. در اینستاگرام، کاربران میتوانند به صورت فعال در فرآیند شخصیسازی محتوا شرکت کنند، به طوری که الگوریتمهای اکسپلور اینستاگرام بتوانند محتوای مورد علاقه کاربران را شناسایی کرده و در نتیجه، محتوای مرتبطتری به کاربران نمایش دهند.

برای شخصیسازی محتوا در اینستاگرام، کاربران میتوانند با انجام عملیاتی مانند پسندیدن پستها، نظر دادن، فالو کردن، ذخیره کردن و جستجوی محتوا، به الگوریتمهای اینستاگرام کمک کنند تا بهتر بتوانند محتوای مرتبط با علاقهمندیها و تمایلات کاربران را شناسایی کنند و در نتیجه، محتوای مورد علاقه بیشتری به کاربران نمایش دهند.

بله، میتوان با اینستاگرام تبلیغاتی (Instagram Ads) همکاری کرد تا محتوای خاصی در صفحه اکسپلور اینستاگرام نمایش داده شود. با استفاده از ابزار تبلیغاتی اینستاگرام، کاربران میتوانند محتوای تبلیغاتی را به صورت هدفمند برای گروه هدف خود نمایش دهند و از امکانات مختلفی مانند نمایش آگهی در صفحه اکسپلور، افزایش فالوئرها، جذب بازدید کنندگان و افزایش فروش استفاده کنند. برای همکاری با اینستاگرام تبلیغاتی، کاربران باید ابتدا به صفحه مدیریت تبلیغات اینستاگرام در https://www.facebook.com/business/instagram مراجعه کنند و سپس طبق راهنماییهای ارائه شده، کمپین تبلیغاتی خود را ایجاد کنند.

محتوای نمایش داده شده در صفحه اکسپلور اینستاگرام در اولین ورود به اینستاگرام فارسی تصادفی تعیین میشود و در مرحله بعدی ربات هوش مصنوعی اینستاگرام محتوا را بر اساس علاقه مندیها، رفتار کاربران، موضوعات مشابه و سابقه جستجوی کاربر نمایش میدهند. همچنین، این الگوریتمها به توجه به جدیدترین محتواهایی که ممکن است برای کاربر جذاب باشند نیز میپردازند. به عنوان مثال، اگر کاربر قبلاً به تصاویری مربوط به غذا علاقه داشته باشد و به صورت مکرر با این محتوا تعامل داشته باشد، الگوریتم اکسپلور اینستاگرام ممکن است به کاربر محتوایی مرتبط با غذا پیشنهاد دهد.

پتی نیوز –

به گزارش ایسنا، شرکت تحقیقاتی Rho Motion اعلام کرد فروش جهانی خودروهای تمام الکتریکی و پلاگین هیبریدی در ماه مارس در مقایسه با ماه مشابه در سال ۲۰۲۳ به میزان ۱۲ درصد افزایش یافت و رشد در چین و بازار ایالاتمتحده تا حدودی با کاهش ۹ درصدی در اروپا جبران شد.

چارلز لستر، مدیر داده در Rho Motion به رویترز گفت به طور کلی، رشد فروش کند شده است اما هنوز تا حدودی مثبت است. تقاضای فروش برای خودروهای الکتریکی در ماههای اخیر پس از چندین سال افزایش چشمگیر کاهش یافته است زیرا مصرفکنندگان منتظر عرضه مدلهای مقرونبهصرفهتر به بازار هستند.

فروش جهانی خودروهای الکتریکی در ماه مارس به ۱.۲۳ میلیون دستگاه افزایش یافت. فروش در چین ۲۷ درصد و در ایالاتمتحده و کانادا ۱۵ درصد افزایش یافته است.

طبق گزارش رویترز، شرکت تحقیقاتی Rho Motion پیشبینی کرده است که فروش جهانی خودروهای الکتریکی در سال جاری بین ۲۵ تا ۳۰ درصد افزایش خواهد یافت.

انتهای پیام

∎